目次

ロボアドバイザーとは?大手3社で1年間4000万円を運用!資産運用初心者にもおすすめ

ロボアド会社の選択でお悩みですね。

資産運用の初心者にも、おすすめできますので、最後まで読んで勉強してください。

この一年、ロボアド大手3社に、それぞれ1000万円以上、合計4000万円以上を投じて、比較運用してきましたので、その結果を踏まえてロボアド会社ごとに、「良いところ」、「ダメなところ」をご紹介していきます。

この記事を読めば、自信をもってロボアドに投資できるようになると思います。

ロボアドバイザー大手3社と、それぞれに投じた資金

楽ラップ(楽天証券) 1000万円

WealthNavi 2000万円

THEO[テオ]by お金のデザイン 1000万円

上記の資金を、それぞれのロボアドに一括投資することにプラスして、それぞれのロボアドに毎月1万円を積み立てる形にして2019年6月頃にスタートしました。毎月の積立金1万円は、THEOの仕組みにおつり投資というのがあって、docomoの契約があれば、dポイントが貯まるので、3社とも、それぞれ1万円の積み立てにして「3社とも揃えた」だけですので、あまり深い意味はありません。

結論(約1年後の7月下旬時点)

楽ラップ(楽天証券) 1000万円+12万円投資→1020万円(プラス8万円)

WealthNavi 2000万円+12万円投資→2295万円(プラス283万円)

THEO[テオ]by お金のデザイン 1000万円+12万円投資→1038万円(プラス26万円)

当初より、資金の約半分をWealthNaviに投じたことは正解でしたが、ご覧の通り大きな差がついています。

100%WealthNaviに投じていれば、1年で500万円以上プラスになっていましたが、これは考えません😅

各社比較をしていきます。

WealthNaviの独自評価は、素晴らしい!です。

約1年間の運用成果です。新型コロナ暴落の時は、流石にマイナスしましたが、現在は、ほぼ暴落前の水準です。

ウェルスナビ株式会社ホームページから引用(https://www.wealthnavi.com)

リスク許容度を選択してから運用がはじまる仕組みで、リスク許容度は、5段階あります。3は中間位のリスク許容度で、株式が半分程度になります。

ウェルスナビ株式会社ホームページから引用(https://www.wealthnavi.com)

2019年の年末までは、リスク許容度3で運用していましたが、相当、米国株式も上がっていましたので、リスク許容度を、年末に3から1の債権中心のポートフォリオに引き下げたので、コロナ暴落は結果的に少しは回避出来た経緯があります。今は、少し株式の割合を増やしています。

ウェルスナビ株式会社ホームページから引用(https://www.wealthnavi.com)

WealthNaviは、上のスクリーンショット(!マーク参照)のように、分配金総額と手数料総額が取引履歴に掲載されます。手数料を1年間で22万円強支払っていますが、1年間で32万円の分配金が支払われています。

「分配金で手数料が賄えている」という考え方も出来るでしょうし、考え方によっては、WealthNaviはポートフォリオが上述のスクリーンショットに載っている通り完全に公開されているので、「自分で同じポートフォリオを組めばいいのでは?」という考え方をする方もおられるのではないでしょうか。

このあたりが「みそ」だと思いますが、私は、WealthNaviの仕組みと考え方が結果的に気に入っていますので、引き続き運用を続けると思います。

ロボアド全般に言えることですが、「大概の人は、相場が上がりきったところで買ってしまい、下がりきったところで売ってしまう」ものです。私も初心者の時は、そんな心理に負けてしまったことがありました。

結果、「上がり始めたらすぐ売ってしまい、下がっても塩漬けにしてしまって中々売れず、下がりきったところで怖くなって売ってしまう」という「往復びんた」を食らって「市場から退場」という人が多くなるのです。

WealthNaviは、その辺りの「人間心理で負ける」リスクを、国も言っている「長期、積立、分散」投資で、カバーしていると言えるでしょう。

某大手証券会社で支店長を務めていた友人が、「儲かっている人は売買しないよ。売買を頻繁にする人はほとんど負けてるよ」と言っていました。その辺りをしっかり学びたい人や、負け続けてイヤになっている人は、「マーケットの魔術師」という名著がありますので、読んだらよいと思います。

WealthNaviのいいところですが、

- 「不要な売買が少ない」ですし、

- 手数料が完全に1%の範囲内です。

- また、ポートフォリオ、投資ETFごとに損益が明確ですし、

- スマホを含めて大変きれいで見やすい画面に仕上がっています。

- ポートフォリオも、無駄に多くのETFを採用しておらず、円グラフをご覧いただいた通り、非常にシンプルですね。コストの安いETFを合理的に選択しています。

- 売買が少ないというのは、不要な手数料がかからないということですから、

- 結果的に分配金も再投資となって、長い目で見れば大きな収益になっていく仕組みを採用している、と言えます。

大手3社でも圧倒的なシェアとなっているのは、この辺りが人気のポイントだと考えます。

次にデメリットを見ていきましょう。

私が考える最大のデメリットは、1%の手数料ということになると思います。

ただし、これは、上述の通りなので、私にとっては、

- 海外ETFを研究し、

- 適切に見直し、入れ替え、

- 常に価格をウォッチする

ということは、ある程度、時間をかければ出来ますが、1%の手数料(この1年では20数万円)は、私の人件費と考えれば、はるかに安い、という考え方で安定継続運用をしていこうと思っています。

もう一つ考えておかなければならないこととして、WealthNaviは、NY市場で運用されている海外ETFに投資していますのでドル建です。つまり「為替リスク」があります。将来は、円高になっていき、そのまま円高で安定すると考えればリスクがありますが、米国と日本の国力を考えれば、円安局面もあるでしょうから、日本の将来(円)だけに賭けたくない方は、通貨分散もできると考えて、一喜一憂しないことだと思います。個人的には、運用資産あるいは保有資産の半分がドル建てでも良いと考えています。

最後に、「機動的な運用」という考え方です。

WealthNaviは、ご覧いただいたように、「長期、積立、分散」投資が原則です。

- 従って、今、このタイミングで〇〇〇万円を投資しよう。

- 今日、利益確定しよう。

- 下がったから、ナンピン買いを入れよう。

などという機動的な運用はできないと思ったほうが良いでしょう。

相場が過熱してきたので、リスク許容度を引き下げて、株式の割合を少なくしよう、などということは出来ますが、あまり推奨されていません。つまり、売り買いが楽しみで、しかも得意で、自分でやったほうが利益を出せると考えている人には不向きと言えるでしょう。ただし、「トータルで勝っている個人投資家は、50%以下」と言われています。

積極運用に興味のある方は、関連記事:「億り人」を達成した現役サラリーマンがコツを伝授する!もご覧ください。

以上が、デメリット、注意点でした。

いろいろ考えてばかりだと人生が終わってしまうので、月1万円積立からでも、まずは口座開設して運用をスタートしたほうがいいでしょう。

ここで「いつスタートすればいいのか?」と悩む人は、いつまでもスタートできませんので、まずはスタートすることをお勧めします。スタートしてから、リスク許容度や、積立額を考えたら良いのではないでしょうか。いずれにしても、WealthNaviは、長期、積立、分散投資になるので、いつ始めても、長期運用すれば、大きなリスクは無いと言えるからです。早く始めた方が良いとも言えるでしょう。

そういう意味では、WealthNaviは、私は一番のおすすめだと考えています。

THEO[テオ]by お金のデザインの独自評価は、良い!です。

次に、THEOを見ていきたいと思います。

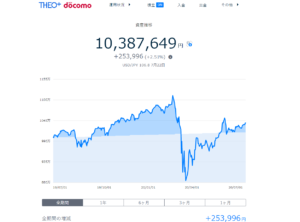

先ずは、この一年の運用成果です。

株式会社お金のデザインホームページより引用(https://theo.blue)

新型コロナ暴落の時は、大きく落ち込み、その後の回復も目覚ましいですが、年間では、3%弱の利回りで終わっています。

悪くはないのですが、WealthNaviと何が違うのでしょうか?

- 運用成果はポートフォリオで決まると言っても過言ではありません。

- 従って、例えば日本の個別株だけで勝負する!というのは極めて危険です。

- THEOも世界に分散し、投資先も分散していますが、

- ポートフォリオをみると、個人的には分散し過ぎのように思えます。

- つまり新興国などのリスクを取りすぎているのかもしれません。

株式会社お金のデザインホームページより引用(https://theo.blue)

私は、WelthNaviと同じようにTHEOでも、債権中心の比較的安定した運用にしています。

グロースポートフォリオだけで、以下のスクリーンショット以上の数のETF、17銘柄に投資されています。

インカムポートフォリオで9銘柄、インフレヘッジポートフォリオで8銘柄、合計34銘柄に分散されています。

分散投資自体は良いことなのですが、結果的に、太い柱以外の銘柄にも投資することとなり、やや全体成果の足を引っ張っている印象です。

株式会社お金のデザインホームページより引用(https://theo.blue)

手数料には、パレットという考え方を導入しており、基本的には1%ですが、資金の額等により、手数料率が低下していく仕組みとなっています。ただ、結果としては、ほとんどがポートフォリオによる運用成果によって決まるので大きな問題ではないと考えても良いでしょう。

株式会社お金のデザインホームページより引用(https://theo.blue)

資産運用ならdポイントももらえるTHEO+[テオプラス] docomo!

![]()

楽ラップ(楽天証券)の独自評価は、残念!です。

まずは、手数料体系と、その結果としてのパフォーマンスの表示方法についてです。楽ラップの手数料体系は以下のようになっており、一見すると割安に見えます。

楽天証券株式会社ホームページから引用(https://wrap.rakuten-sec.co.jp)

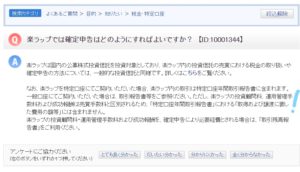

ところが、以下のQAに掲載されている通り、「楽ラップの投資顧問料、運用管理手数料および成功報酬は売買手数料と区別されるため、「特定口座年間取引報告書」における「取得および譲渡に要した費用の額等」には含まれません。」となっています。

楽天証券株式会社ホームページから引用(https://wrap.rakuten-sec.co.jp)

つまり、「上記の手数料は売買の度に差し引かれているのですが、投資元本から差し引かれる形となっており、その分、利益が水増しされて計上されるように見えてしまいます。下記のスクリーンショットをご覧頂きたいのですが、この時の実質的利益は、73336円(投資来収益)だったのですが、評価損益額合計が276309円プラスしていることになっています。

※10193336円-10120000=73336円 の利益となるはずですが、276309円プラスと表記されています。20万円強の差額は実質的には手数料です。私は、一括で1000万円+月々1万円×12か月という分かりやすい投資金額だったので「手数料を計算しやすい」ですが、積立投資に、一時金を入金したり、途中で積立額を増減したような場合には、よくわからなくなってしまい、実質手数料が「埋もれてわからなくなるリスク」がありますので、注意が必要です。

注意書きがあるとはいえ、非常に誤解を生じさせる表記となっており、やや残念な印象です。

楽天証券株式会社ホームページから引用(https://wrap.rakuten-sec.co.jp)

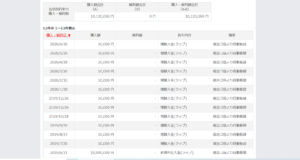

また、楽ラップは、非常に自動売買の件数が多く、その度に手数料がかかっているので、パフォーマンスの足を引っ張っている印象です。これは、WelthNaviやTHEOが手数料の安いETFに投資しているのと異なり、楽ラップは、楽天証券の楽ラップ専用ファンドに投資しているからだと思います。(-_-メ)

結局、従来からの「証券会社が系列投資信託会社の投資信託を推奨して頻繁に売買する形に近い」でしょうか…

楽天証券株式会社ホームページから引用(https://wrap.rakuten-sec.co.jp)

下落ショックアブソーバー的な仕組みもあり、割と保守的な運用をしてはおりましたが、最終のパフォーマンスは、3社中、3位ということになりました。新型コロナ暴落の時も、下落ショックアブソーバーの機能は、正直言って感じられずに、よくわかりませんでした。

資産運用ならdポイントももらえるTHEO+[テオプラス] docomo!

![]()

コメント